这两年房企三四线城市土地投资退潮。

三四线含宅地块成交连续三年下跌,2023年成交建面同比下跌的三四线城市数量占比达到七成。

与此同时,百强房企在三四线的投资比重降至近五年新低,只有14%。成交建面TOP20城市中,成交地块超过七成被城投平台“托底”。

还能受到房企青睐的三四线主要是集中在长三角、珠三角核心城市圈的强三线。目前仍在三四线积极拿地的房企,普遍聚焦深耕城市的优质板块,三四线拿地更看重“性价比”。

三四线城市,土地市场进入“冰冻期”。

CRIC数据显示,2023年三四线城市含宅用地成交金额、面积分别为1.73万亿和7.29亿平方米,同比降幅达到19%和25%。

全国近300个城市中有71%的城市2023年含宅用地成交建面同比下降。

对比2021年-2024年1-3月含宅用地成交金额、面积TOP20城市可以发现,成交集中度逐年上升,意味着只有少数头部的、供应相对充足的三四线能够吸引投资。

即便是成交规模较大、受到更多关注的TOP20城市,土地市场同样“一片惨淡”。

成交规模TOP20城市中,2023年成交建面超过一千万平方米的城市仅6个,对比2022年腰斩,而2021年这一数据是28个。其中,有12个城市2023年土地成交为近三年低点。

也有城市土地成交略有回暖,比如南通、盐城、邢台,同比涨幅均在10%-15%,但较2021年相比,仍然下跌。

三四线城市的土地市场受到来自一二线城市的“挤压”。

早在2021年核心城市实施集中供地以来,房企为了集中资金竞拍核心城市的宅地,对三四线城市的土拍关注度降低。

2022年以来,房企面临较大资金压力,聚焦核心城市优质土储,对三四线土地市场关注度进一步降低。

因此,百强房企在三四线投资意愿、投资比重持续下降,2023年百强房企三四线投资比重降至14%,创近五年新低,而大多数三四线城市仅仅依靠城投托底。

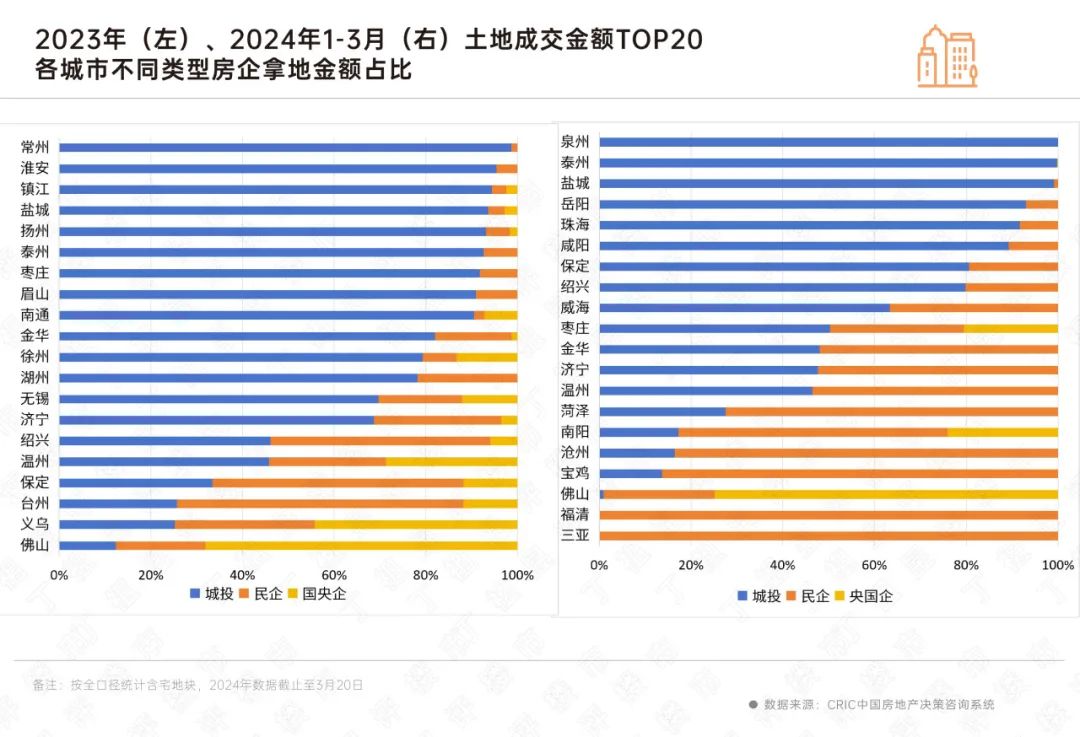

2023年土地成交金额TOP20的城市中,有14个城市城投拿地金额占比超过50%,其中常州、淮安、镇江等9个城市城投拿地金额占比甚至超过90%。2024年1-3月份,城投拿地总体比例有所下降的情况下,仍有泉州、台州、盐城等10个城市城投拿地金额占比超过50%。

佛山是三四线城市中特别的存在。2023年国央企拿地金额占68%,2024年前3月升至75%。在国央企普遍撤出三四线城市的阶段,佛山市场依然有较大的吸引力,保利发展、厦门建发、华侨城等在佛山拿地相对较多,且国央企拿地项目的金额往往较大,以较少的幅数占据较大的金额。

不同类型的房企在三四线城市拿地的偏好存在较为明显的差异,国央企拿地体量大、价格高,而城投、民企拿地则相对“便宜”。

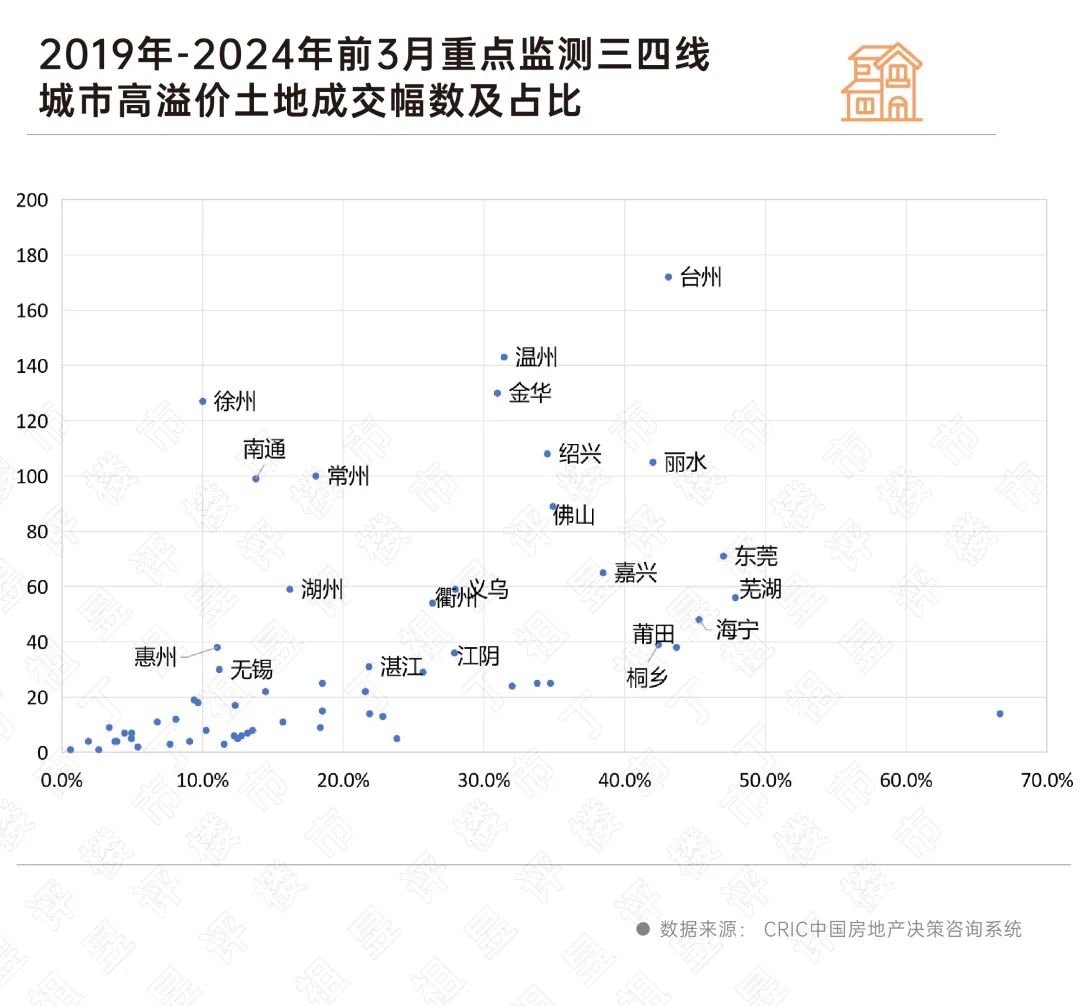

在三四线投资退潮的大背景下,溢价率超过20%的高溢价成交地块占比从2020年最高峰的29%降至2024年的4%。

高溢价成交地块的骤降,体现出企业在三四线城市拿地的理性回归。

从城市分布的角度来看,高溢价地块主要聚集于台州、温州、金华、徐州等长三角沿海城市,而东莞、莆田、佛山等地的高溢价地块总量虽然不及以上城市,但占比较高,这些城市在地块出让总量相对减少的情况下,优质地块的含量不减。

另外烟台、清远、韶关、肇庆等城市,近几年成交的高溢价地块幅数少于10宗,且占总成交幅数的比例也较低,土地市场多年处于较冷淡状态。

高溢价地块表现出“量小价高、小而精”的特点,且“性价比”均较高。

首先,集中在城市的优质板块、优质地段,另一方面该地块地价房价比处在合理范围,且盈利空间较大。例如佛山2023年7月成交的南海区单价“地王”,楼板价24350元/平方米,而周边项目售价在4万元/平方米左右,整体的盈利空间仍存。

另外,部分项目在板块内处于新房断供的态势。如东莞2023年4月成交的总价22.1亿元的松山湖片区地块,溢价率15%,目前已经开售,成交均价为55132元/平方米,周边三公里近一年开售新盘几乎处在断供状态。

总的来说,在三四线城市得以高溢价成交的地块均处于城市相对成熟的核心地段,或具备难以复制的自然资源。那些自身条件普通的地块仍以底价成交为主,市场呈现冷热分化的现象。

仅有投资前景较明朗的城市叠加自身区位优势明显的地块,才能够在市场转冷的环境下保持较高的吸引力。

从拿地企业的角度来看,当前仍在三四线城市投资的企业与2022年之前已大有不同,拿地企业以保利、建发、绿城这类国央企为主,此类房企具备较强的现金流实力和运营能力,对土地投资的要求也更高。

在楼市未回温之前,三四线城市土地市场也难以迎来全面复苏。

但无论行业整体如何低位运行,仍有具备拿地实力的房企持续狩猎优质地块,足够优质的地块仍能够以高溢价成交。即便如此,三四线优质地块仍需理性对待,警惕潜在销售风险。

本文为转载文章,不代表飞米房产网的观点和立场,如有侵权,请联系我们删除。